Rapport: Coworkingmarknaden omsatte 1,6BSEK 2021

1a februari 2023 kan tyckas vara ett sent datum att skriva om marknaden 2021. Men faktum är att det tar låååång tid för alla resultatrapporter att registreras och bli publika, varför vi först nu fått in de sista rapporterna och kan göra en slutsammanställning av hur det egentligen gick ekonomiskt för coworkingoperatörerna i Stockholm under 2021.

Vi skrev om detta redan i vår marknadsrapport för 2022 som vi släppte i september, men vid det tillfället så fanns allt inte inrapporterat och vi fick använda oss utav estimat på ca 20% av marknaden. Nu när allt material finns inne ämnar det här inlägget att vara en uppföljning till vår marknadsanalys i höstas, och förhoppningsvis även en blick framåt om hur coworkingmarknaden utvecklas.

Hur har vi mätt marknaden? Vi har letat upp resultaträkningarna för alla coworkingoperatörer i hela Stockholm så gott det bara går. I de fall där bolaget ingår i en koncern eller det av andra anledningar inte går att utläsa, har vi gjort ett estimat på omsättning utefter storlek på anläggning och läge. Vi har även så gott det går försökt begränsa omsättningen till Stockholm. Totalt är det 97st bolag.

Coworkingmarknaden växte med 15% i Stockholm 2021

För första gången någonsin uppmätte vi på yta.se att coworkingmarknaden omsatte mer än 1,5BSEK, närmare bestämt 1,6BSEK på ett år. Nästintill en dubbling på 4 år. Samtidigt växte de samlade förlusterna till rekordhöga nivåer om -300msek, vilket ger branschen i sin helhet en rörelsemarginal på -19%.

I flera år har branschen sett tillväxt på >25% per år i omsättning, men pandemiåret 2020 var tufft för coworkingbranschen där marknaden som helhet backade med 1%. 2021 blev därför en stark återhämntning med hela +15% tillväxt på omsättningen. Vi tror på att marknaden kommer studsa tillbaka ännu mer under 2022, med tanke på den aktivitet som syntes på marknaden under slutet av 2021 och början av 2022.

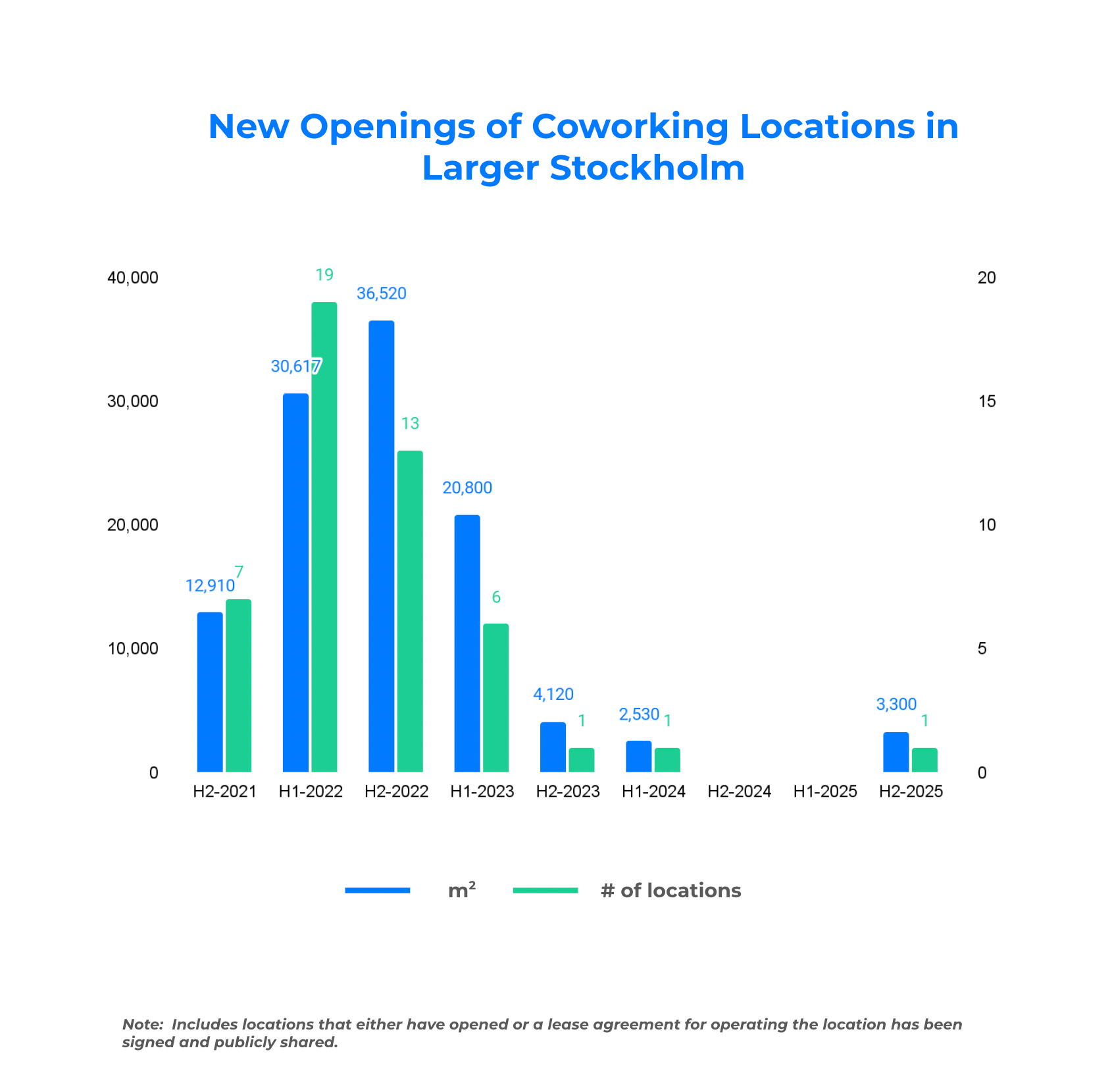

Det går inte att prata om marknadens tillväxt utan att se på hur ofantligt mycket ny coworkingyta som kommit till marknaden. I slutet av 2021 fanns det drygt 300 000kvm coworkingyta i Stor-Stockholm, och vid slutet av 2023 kommer det finnas 409 000kvm coworkingyta. En ökning med 36% på två år.

Många aktörer har varit aggressiva i sin tillväxt vilket tillsammans med pandemin satt sina spår i i resultatet via stora förluster. 2017 var andelen vinstdrivande coworkingoperatörer 84%, och rörelsemarginalen låg på 5% för hela branschen. 2021 var endast 54% av operatörerna vinstdrivande och den ansamlade förlusten var större än någonsin.

Ett intressant mått är intäkten per kvadratmeter anläggningsyta. Det är ganska enkelt att klura ut att coworkingoperatörer behöver driva in mer intäkter i form av hyror av sina hyresgäster än vad de betalar i kontorshyra själva, plus service och overhead. Ser man till hela marknaden var snittintäkten per kvadratmeter coworkingyta 5 200kr/år. Den siffran är beräknad på total anläggningsyta brutto, det vill säga både uthyrda och outhyrda ytor (för närvarande ligger beläggningsgraden på 69%, vilket påverkar ovan siffra). Med tanke på att en stor del av omsättningen kommer från CBD där hyrorna är långt över den nivån kan det antas vara en förhållandesvis låg siffra.

Som grafen ovan visar så är det väldigt få operatörer som just nu ens håller en snittintäkt på över 10 000kr/kvm/år, vilket förmodas behövas för att driva en coworkinganläggning i Stockholms innerstad. En förklaring till detta är den expansiva fasen marknaden befinner sig i, att nya anläggningar öppnat under året som ännu inte hunnit bli mogna och nå en stabil beläggning. Förvisso så verkar det även finnas en hel del operatörer som har både under 5000kr/kvm/år i intäkt eller mellan 5-10000kr/kvm/år som också är vinstdrivande.

Även om man tittar på de 5 operatörer som genererar mest vinst, så är det en blygsam siffra på totalt 26msek tillsammans under 2021, och en snittmarginal på 20%.